L’aggiornamento del forecast sul mercato pubblicitario di GroupM razionalizza i timori verso la possibile recessione, anche in un contesto caratterizzato da instabilità e incertezza

L’incertezza è il tratto dominante di questa seconda metà del 2022 ma secondo l’analisi di GroupM, dati alla mano, non ci sono i presupposti per dare per scontato l’innesco di una recessione globale.

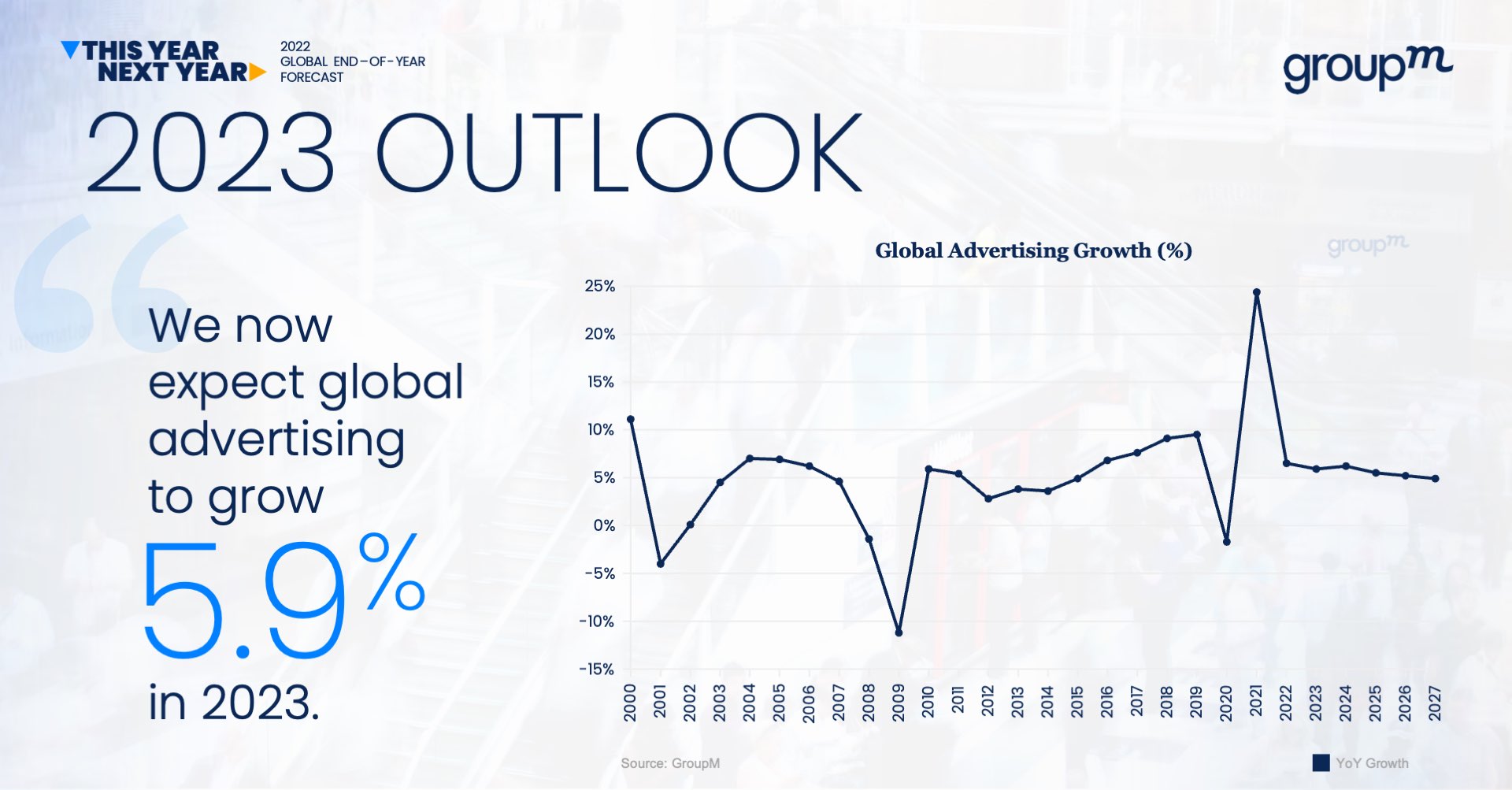

Secondo l’aggiornamento di dicembre del 2022 Global End-of-Year Forecast, il mercato pubblicitario chiuderà con una crescita del 6.5%, esclusa la pubblicità politica negli Usa, e l’anno prossimo dovrebbe comunque confermarsi in territorio ampiamente positivo con una crescita del 5,9%. Si tratta certo di un ridimensionamento rispetto alle stime dello scorso giugno, che si attestavano a +8,4% per il 2022 e a +6,4% per il 2023, ma questo andamento è dovuto principalmente al rallentamento di Usa e Cina (unica a presentare, insieme allo Sri Lanka, un declino nominale a causa delle politiche zero-Covid), che complessivamente valgono il 55,5% di tutta la pubblicità a livello mondiale.

Ad argomentare i motivi per cui il più grande gruppo della pubblicità mantiene un razionale ottimismo è Kate Scott-Dawkins, Global Director, Business Intelligence di GroupM, durante una call con un gruppo di giornalisti internazionali tra i quali Brand News. «Nonostante tutte le cautele del caso, il rallentamento che abbiamo rilevato e l’alta inflazione, non crediamo ci siano i presupposti per una recessione. Il declino appare infatti limitato a singoli canali in alcuni mercati, molti grandi inserzionisti stanno aumentando gli investimenti pubblicitari, il tasso di disoccupazione rimane basso, il new business continua ad essere una fonte di crescita. Tutto ciò può cambiare bruscamente e i consumatori potrebbero tagliare radicalmente i loro consumi, ma i dati dell’ultimo Black Friday ci dicono il contrario. Insomma, non vediamo i segni di una recessione imminente» commenta Scott-Dawkins.

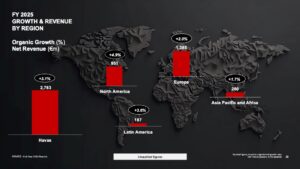

Tra gli altri mercati top, Australia, Brasile, Francia, India e Giappone cresceranno a livelli superiori all’inflazione locale, mentre Uk, Usa, Canada e Germania cresceranno a un livello lievemente inferiore.

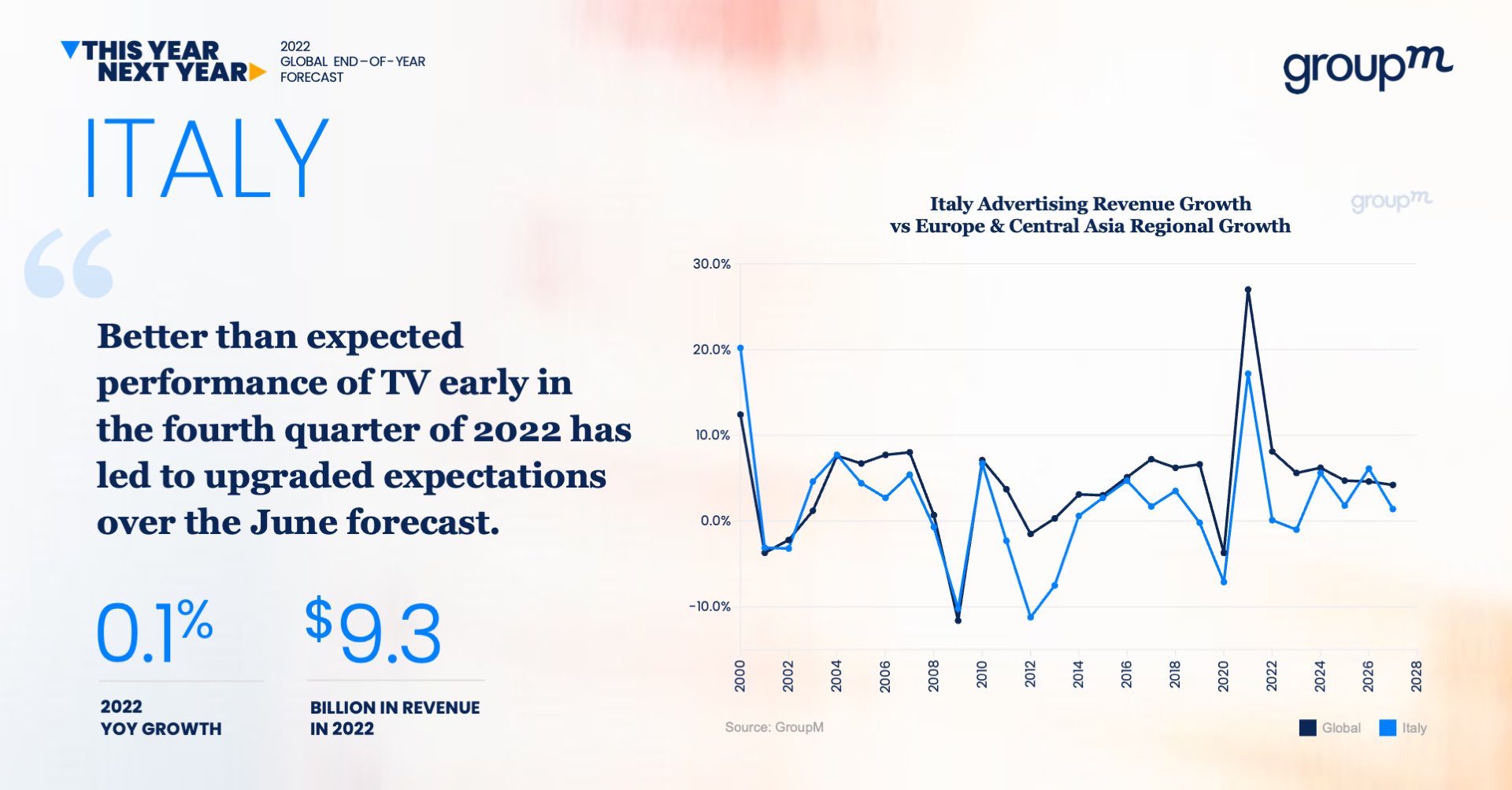

Per l’Italia sono confermate le stime già pre-annunciate da GroupM: il mercato chiude flat, a +0,1%, un risultato lievemente migliore a quanto preventivato nei mesi scorsi. Non si può dire per il prossimo anno, per il quale la stima è al momento leggermente negativa dell’1%. Quanto ai mezzi, la tv decresce anche a fronte del balzo che aveva registrato nel periodo di ripresa post-pandemica, con un trend di normalizzazione; anche il digital decresce leggermente, ma al netto delle estensioni digitali dei mezzi che sono uno dei driver della crescita; bene per l’outdoor che però tornerà ai livelli del 2019 solo nel 2024 (sotto dati più approfonditi sul nostro mercato).

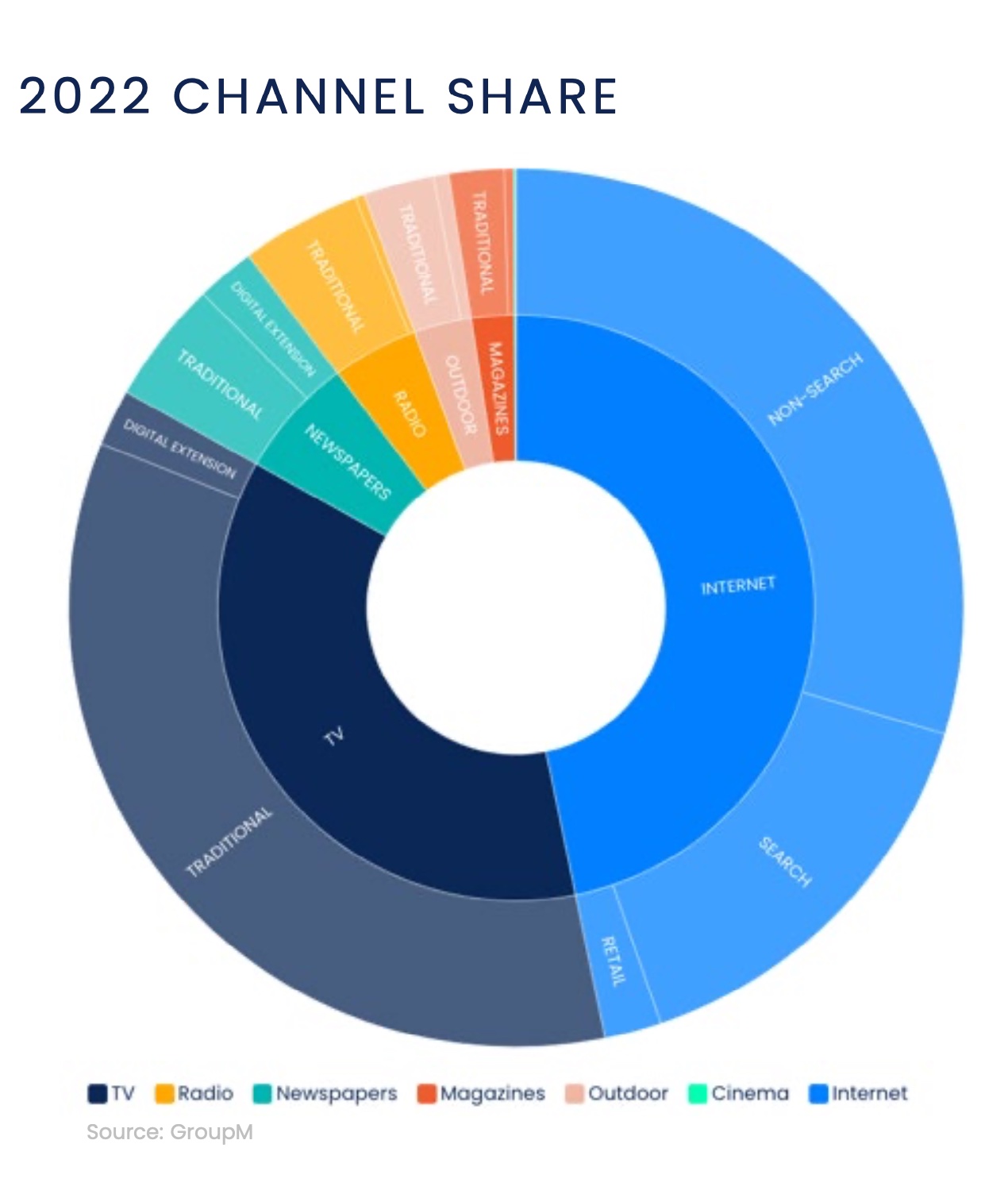

La grande new entry del forecast è il retail media, che ormai va conteggiato tra i grandi mezzi, con un valore pari a 110.7 miliardi di dollari, un bel 10% in più rispetto alle stime dello scorso settembre che erano di 101 miliardi. “È il primo anno che registriamo l’andamento del retail media nei principali mercati, i più grandi dei quali sono Usa e Cina. Sta nascendo una nuova classe di media owner di cui tracciamo l’andamento, da Amazon a Walmart, da Alibaba a Carrefour” commenta Scott-Dawkins, che spiega come il retail media sia diventato un canale di rigore per il FMCG, citando anche la scelta di P&G di investirvi l’11% del suo budget media.

Il digital advertising crescerà del 9.3% nel 2022, in calo rispetto ai dati di giugno che lo davano in crescita del 11.5%. La sua quota continua a salire: ora è del 67% sul totale industry e crescerà al 73% entro il 2027.

La televisione crescerà dell’1,7% nel 2022 e l’andamento rimarrà tra l’1% e il 3% nei prossimi cinque anni grazie alla crescita a due cifre della TV connessa, che compenserà di poco il calo della TV lineare nella gran parte dei mercati dell’Europa occidentale, gli Stati Uniti, la Cina, la Malesia, Taiwan, Singapore e la maggior parte dell’America Latina, escluso il Brasile.

Anche se la tv connessa è un fenomeno sempre più pervasivo, dominante, l’entrata di nuovi player come Disney+ e Netflix non sposta più di tanto le previsioni e almeno per il 2022 non sarà un fattore significativo, soprattutto per l’inventory limitata.

L’out of home crescerà del 2,2% a livello globale, o del 18,1% se non consideriamo la Cina, dove dovrebbe tornare crescere nel 2024. L’OOH digitale, nonostante costituisca una quota minore dell’inventory nella maggior parte dei mercati, rappresenta oggi il 30/40% dei ricavi di aziende OOH come JCDecaux e Clear Channel Outdoor.

Per l’audio la crescita globale stimata è del 3,8% nel 2022 mentre nel 2023 vedrà una decrescita dell’1,3%. L’audio digitale rappresenta oggi quasi un quarto dei ricavi pubblicitari audio totali e si prevede una crescita a due cifre sia nel 2022 sia nel 2023.

Il focus sull’Italia di GroupM

La volatilità del contesto internazionale sta caratterizzando l’andamento del mercato pubblicitario anche in Italia.

Quest’inverno, GroupM prevede che i costi macroeconomici della guerra in Ucraina e lo shock dei prezzi dell’energia spingeranno l’economia italiana verso un rallentamento. Grazie alla solida crescita dei primi tre trimestri dell’anno, il PIL reale è previsto al 3,8% nel 2022, per poi diminuire allo 0,3% nel 2023. Per questo motivo, il braccio di investimenti media di Wpp prevede una stabilità per il 2022 (+0,1%) e un calo per l’anno successivo (-1,0%).

Il 2022 ha risentito di un modesto rimbalzo all’inizio dell’anno e di un’inattesa battuta d’arresto dovuta allo shock bellico e al confronto con l’anno passato ricco di importanti eventi sportivi. La chiusura d’anno potrebbe essere più positiva rispetto alle previsioni iniziali grazie ad alcuni fattori trainanti come i Mondiali e il Black Friday, che anticipa lo shopping natalizio e gran parte dei budget dei prodotti stagionali.

I settori. In questo scenario, il mercato pubblicitario italiano sta subendo la forte perdita di alcune industry chiave, come Food, Beverage e Toiletries che risentono della crisi dei costi, e della continua assenza dell’Automotive. La crisi di quest’ultimo settore sta ridisegnando il suo ruolo come investitore: ci abitueremo a volumi e costi più bassi, come è successo con le Telco in questi ultimi anni.

I mezzi. Il mercato italiano si sta allineando al resto dei mercati globali con una forte concentrazione su TV e digitale (che valgono l’86% del mercato adv) e con un investimento su due attualmente dedicato all’offerta video. Il digitale è il primo mezzo (51,7% di share) e gli OTT ne rappresentano l’88%, anche se oltre il 50% della loro spesa è effettuata dallo Small Business.

La TV (34,3% di share) si dimostra un mezzo resiliente, in grado di raccogliere investimenti anche in tempi di recessione attraverso una strategia aggressiva in costi e negoziazioni, ma anche di nuove proposte commerciali. La maggior parte dei Digital Endemics, le aziende che hanno il core business nel digital e che sono diventate una forza trainante per il mercato pubblicitario, sono oggi big spender della televisione.

Il 2023 sarà un anno di grande incertezza, probabilmente caratterizzato da un primo semestre difficile a causa del confronto con il rimbalzo del 2022 (febbraio/maggio) e delle molte incognite geopolitiche. I nuovi player (Netflix e Disney+) non porteranno inizialmente nuovi budget, ma probabilmente andranno ad aggredire quelli dei player video già esistenti (TV e Digital).