Secondo Sensemakers nei primi nove mesi del 2021 il tempo speso nella fruizione di contenuti video sui device digitali è cresciuto del 21% ed è dominato dai pure player digitali. Cresce anche la fruizione delle proposizioni digitali dei broadcaster ma devono differenziarsi di più dalla tv

La tv resta sempre la regina della fruizione mediale degli italiani ma i segni di discontinuità sono sempre più evidenti. Li evidenzia il nuovo fight, il terzo, della ricerca sulla crescita del consumo di video online e sull’evoluzione dei comportamenti di consumo condotta da Sensemakers integrando dati Auditel, Audience Analytics di Comscore e una ricerca ad hoc sugli heavy user di video online, condotta nelle prime due settimane di settembre insieme a Beyond Research. «Anche se le audience nel giorno medio sono diminuite, specie tra i più giovani, la tv rimane un mezzo importante. Sta vivendo un momento di discontinuità e la crescita è spostata sui device digitali» commenta Fabrizio Angelini, CEO di Sensemakers.

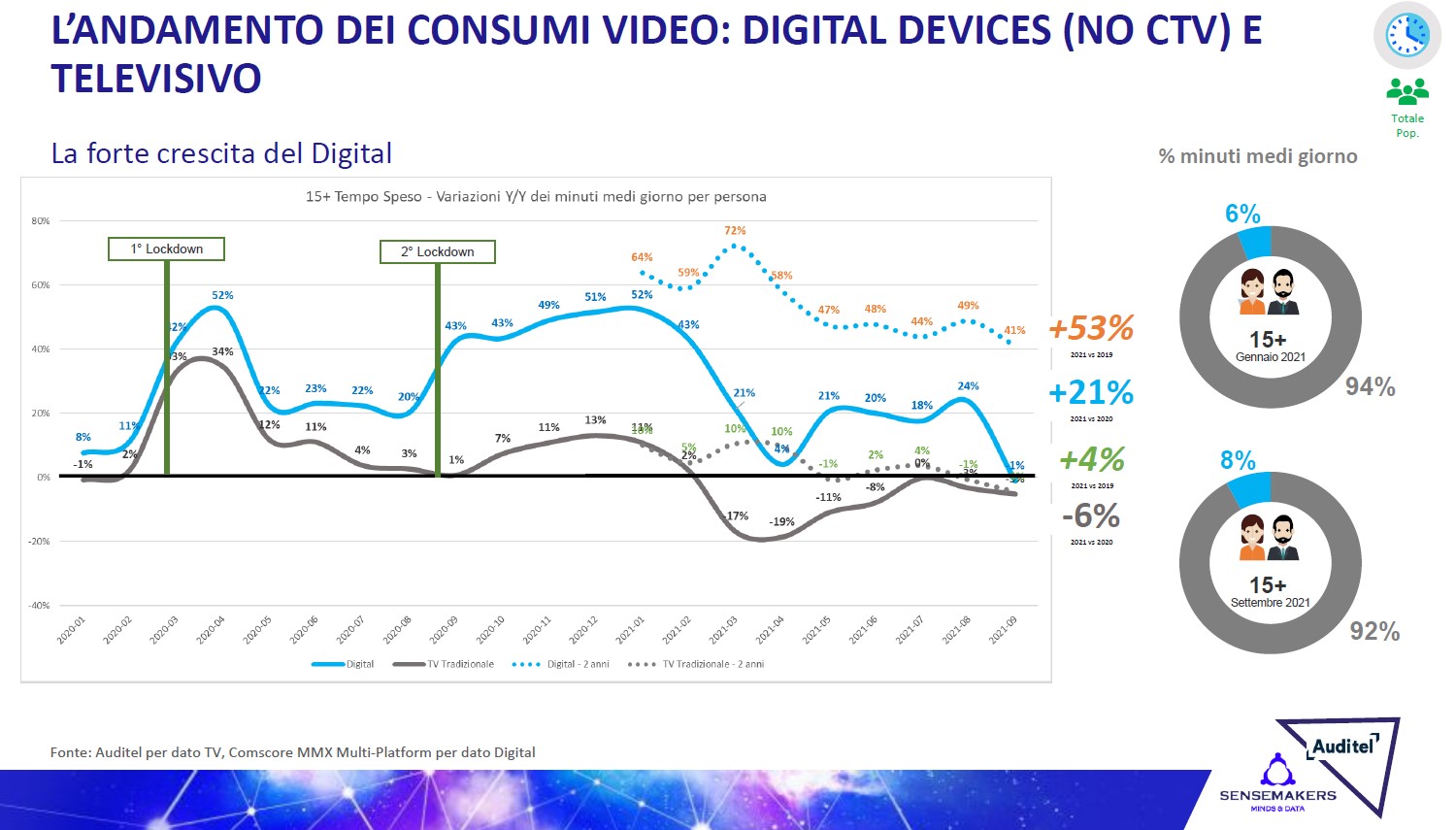

Il tempo speso nella fruizione di contenuti video sui device digitali (smartphone, pc e tablet) nei primi nove mesi del 2021 è cresciuto del 21% rispetto allo stesso periodo del 2020, quando i consumi sono stati accelerati dall’emergenza pandemica, e anche rispetto al 2019, con un +53%. La crescita in particolare registra +44% e + 85%, rispettivamente vs 2020 e 2019, nella fascia dei giovani 15-24enni.

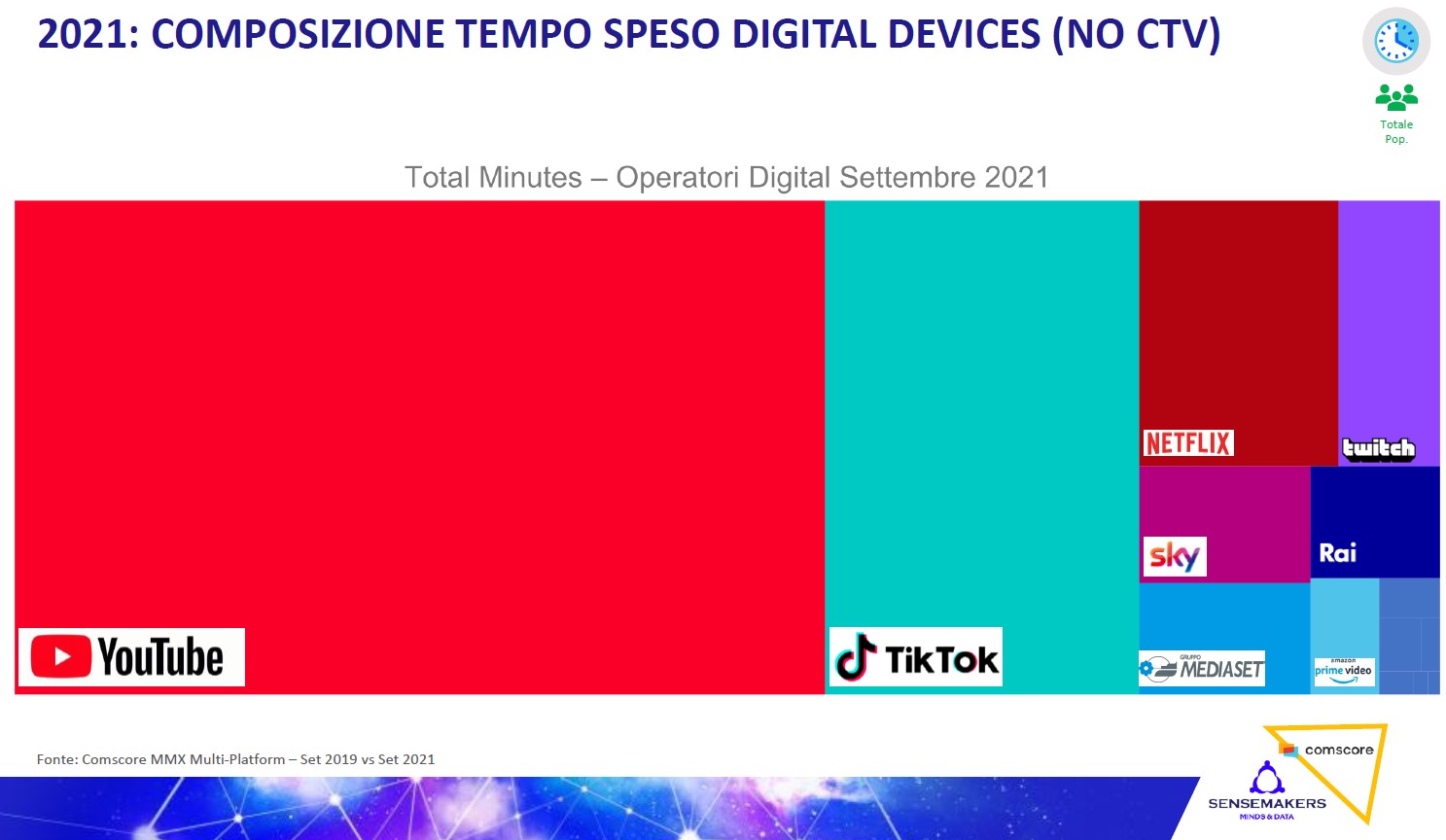

La tv lineare rimane un punto di riferimento in termini di tempo speso (92%) sul totale popolazione, anche se in calo del 6% rispetto al 2020 e ben del 14% tra i giovani. Per loro la fruizione dei player video attraverso i device digitali rappresenta ben il 35% del tempo speso totale e a loro si attribuisce il boom di TikTok (22%, quasi 40 minuti al giorno) che sale al secondo posto tra gli operatori digital dopo il leader YouTube (57% del totale, 1 ora al giorno).

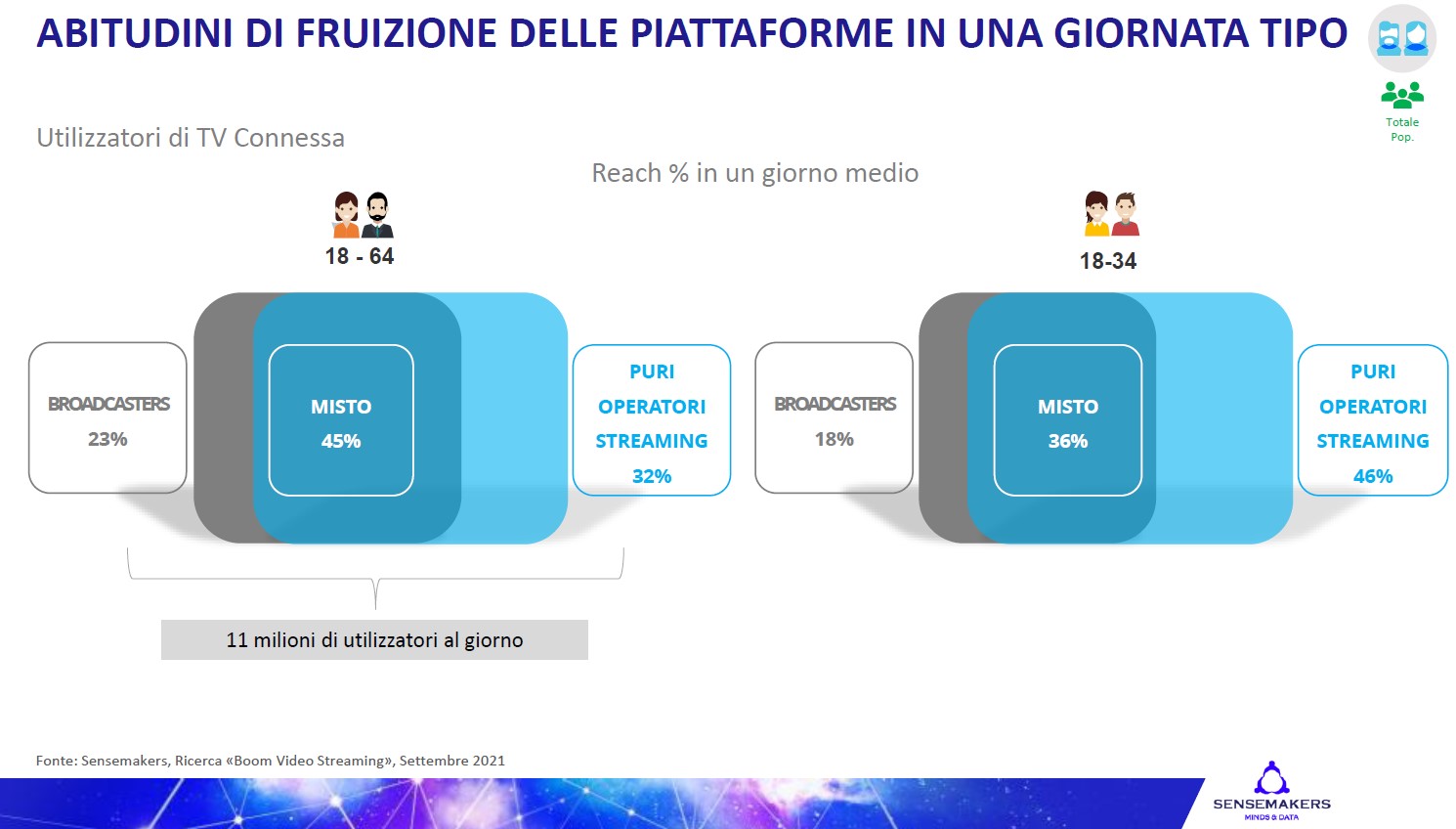

Un ulteriore elemento di discontinuità è la crescita delle tv connesse tra le famiglie italiane, stimolato dallo switch over e dagli incentivi governativi per l’acquisto di nuove tv. Oggi ne possiedono una il 45% delle famiglie, pari a 10,9 milioni, che saliranno al 78% alla fine del 2022. Qui la competizione diventerà ancora più accesa grazie alla forza dei pure player digitali. Secondo Sensemakers in un anno la fruizione della CTV è salita di 4 punti percentuali, dal 52% al 56%, e tra gli heavy user il 32% guarda solo contenuti di puri operatori streaming a fronte di un 45% con una fruizione mista (broadcaster e puri operatori streaming) e di un 23% esclusivi broadcaster. Tra i giovani 18-34 la componente ‘streaming only’ sale al 46% mentre il cluster misto scende al 36% e il ‘broadcasters only’ al 18%. La vera differenza tra i cluster sta nella dieta mediatica, sbilanciata su intrattenimento, film e serie tv per gli ‘streaming only’ e carente sul fronte informazione.

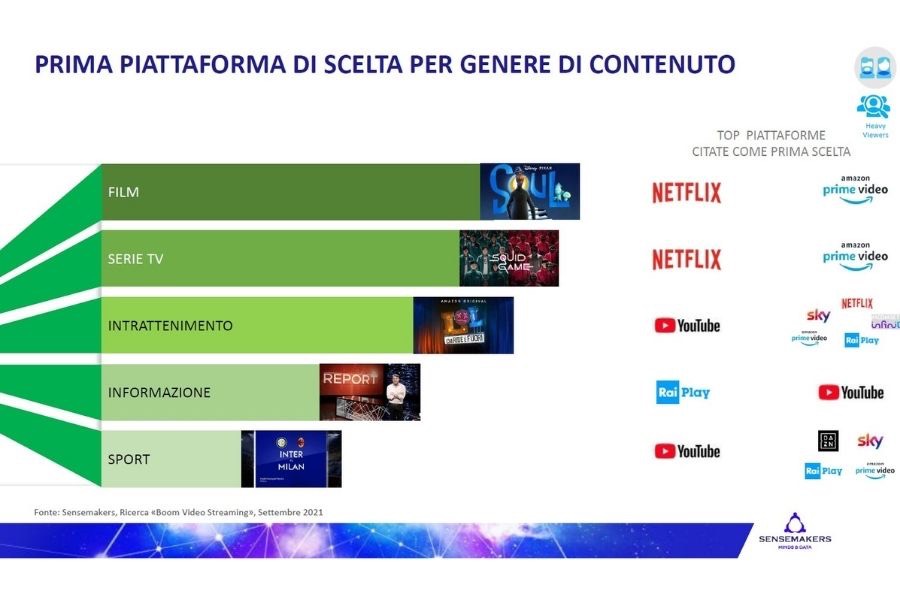

La triade Netflix, Amazon Prime Video e YouTube domina la fruizione degli heavy user utilizzatori di CTV, con un’offerta che a film tv affianca sempre più contenuti unscripted come ‘LOL’ e ‘Dinner Club’ su Prime, mentre nell’informazione RaiPlay riguadagna terreno. In particolare, si conferma il loro ruolo di porte d’accesso a determinate tipologie di contenuti, non disponibili altrove.

Tra i trend chiave individuati dalla ricerca, spicca il ruolo dei titoli ‘hero’ capaci di attrarre le audience, concentrata in particolare sui ‘live’ e sui contenuti ‘nuovi’ che hanno generato l’86% delle visualizzazioni complessive, attrattivi più di una vasta library. L’importanza dei titoli ‘hero’ nell’attrarre le audience è resa evidente dagli investimenti pubblicitari che gli operatori dedicano loro, segnala Andrea Zannin, Partner Head of Qualitative Beyond Research. Pianificazioni di carattere istituzionale, frequentemente su stampa ed esterna, che si affiancano a un vero e proprio palinsesto di contenuti extra sui canali social che espandono i contenuti fuori dalle piattaforme e generano passaparola. «Prima consideravamo i broadcaster come gli unici in grado di creare grandi momenti di audience. Adesso quest’assunto ha perso valore, perché vediamo come anche i pure player digitali siano riusciti a produrre contenuti che colonizzano l’immaginario collettivo in modo fortissimo, vedi Squid Game» dice Zannin.

Sulle property digitali dei broadcaster tv la fruizione, in crescita del 27%, si è concentrata sui Full Content, ovvero puntate intere di reality o episodi di fiction, con il 79% del tempo speso, un fenomeno che però rischia di non differenziare l’offerta digitale da quella televisiva, di attrarre solo i ‘già utenti’ e di non intercettare nuovo pubblico.

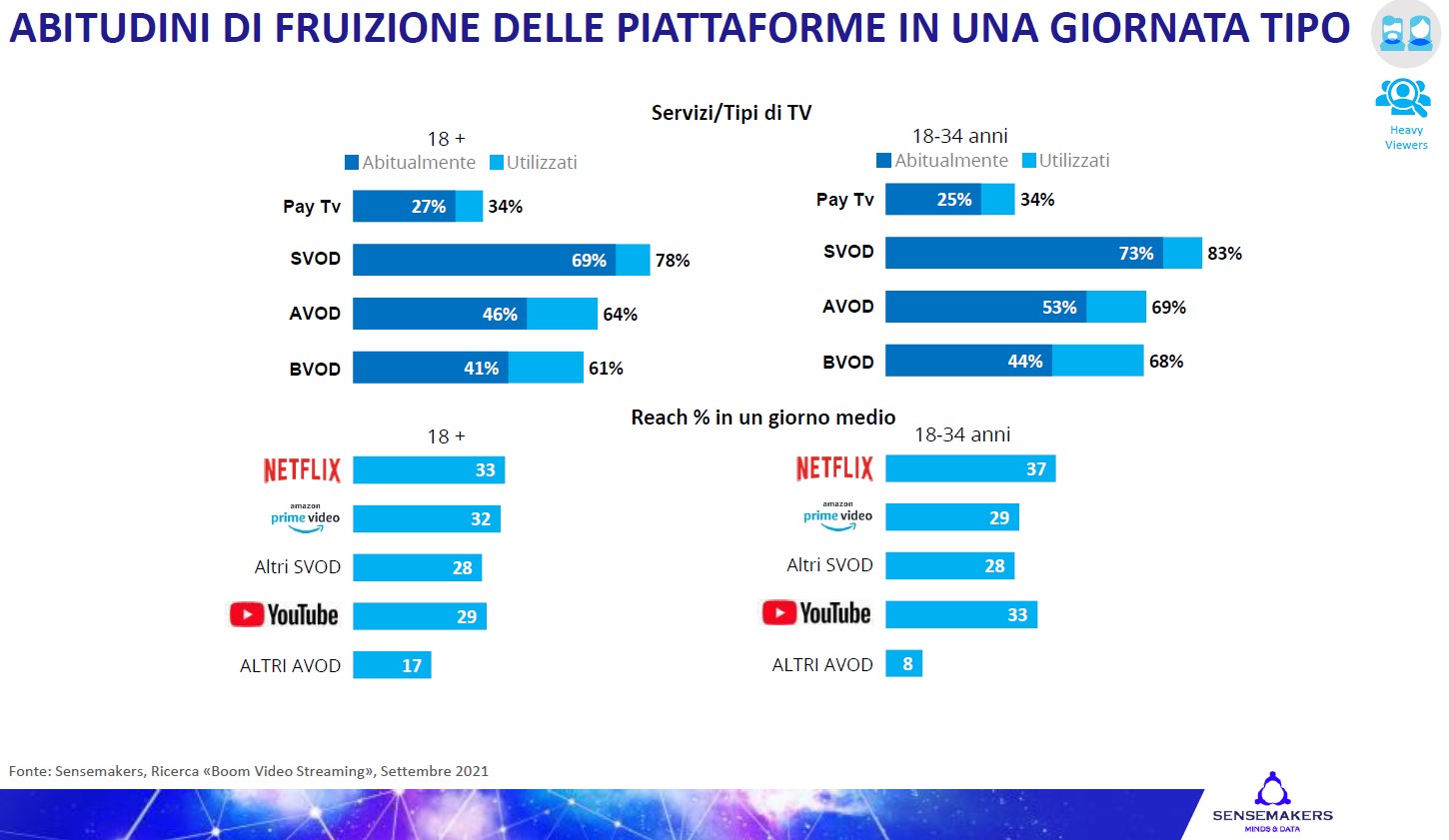

Abbonamenti e pubblicità. Di fronte al sempre maggior affollamento dell’offerta di operatori streaming, il pubblico sta diventando sempre più attento a come spende i propri soldi e sta rivalutando il modello AVOD, ovvero contenuti in cambio di pubblicità. A parità di contenuti, il 64% sarebbe disposto ad accettarla, una quota in crescita, mentre cala quella dei ‘duri e puri’ dell’abbonamento.

Se Netflix decidesse di introdurla solo il 14% cancellerebbe l’abbonamento, il 29% sarebbe lievemente deluso, il 31% si aspetterebbe di pagare di meno l’abbonamento, mentre il 27% non cambierebbe giudizio. La percezione negativa è più sfumata per Prime perché percepito come incluso nell’offerta di consegna a casa.

A fronte di un numero medio di abbonamenti che si è disposti a sottoscrivere stabile, si riduce la spesa media mensile da 27 a 25 euro. Quasi la metà verifica continuamente la convenienza della propria offerta, il prezzo è il principale driver di scelta (86%) seguito dalla valutazione dei contenuti al 67%.