Per il report dell’Area Studi Mediobanca la pubblicità è tra i comparti con maggiore incidenza sul fatturato (23%). Amazon, Alphabet e Microsoft rappresentano oltre la metà dei ricavi aggregati

L’indagine annuale sui maggiori 25 gruppi mondiali Software & Web dell’Area Studi Mediobanca presenta uno scenario di crescita a doppia cifra per il comparto, con margini in impennata, e un aumento della concentrazione. Nei primi nove mesi del 2023 i top25 player hanno registrato un fatturato aggregato in crescita del 10,6% rispetto allo stesso periodo di un 2022 anomalo, in cui la crescita era stata a una cifra +9,6%.

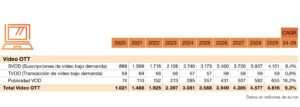

In particolare hanno registrato le performance migliori i servizi innovativi per la mobilità, come Ride-hailing e Sharing Mobility (+23,8%), la vendita di viaggi online (+20,4%) e la consegna a domicilio (+19,3%). Nonostante l’incremento del giro d’affari accomuni tutti i settori, i comparti con maggiore incidenza sul fatturato rimangono l’e-commerce (31%), la pubblicità (23%) e il cloud (16%).

La redditività operativa (MON) cresce del 31,5% sui primi nove mesi 2022, mentre gli utili netti accelerano del 46,4% raggiungendo livelli record: ognuno ha mediamente prodotto un profitto netto giornaliero di oltre €30 milioni rispetto ai €21 milioni del 2022 e ai €27 milioni del 2021. Cresce anche la liquidità (+11,6%) che secondo gli analisti di Mediobanca lascia presagire possibili operazioni di M&A, oltre a preservare il potere della valuta in un contesto di inflazione.

Prima per crescita dei ricavi è la cinese PDD (PinDuoDuo e Temu) a +75,0%, seguita a distanza da DiDi (+31,2%) e Booking (+27,1%). Quanto a redditività, Microsoft guida la classifica per ebit margin (44,4%), davanti a Oracle (43,7%), Adobe (34,2%), Meta (32,0%) e Booking (31,5%), a fronte di un valore medio del settore del 18,4%.

Il giro d’affari aggregato delle 25 maggiori WebSoft mondiali ha toccato quota €1.792mld, pari al 90% del PIL italiano, con quasi tutti i ricavi prodotti in Stati Uniti e Cina: il 70% è stato generato dai colossi Usa, il 26% da quelli cinesi e solo il 4% dai gruppi di altre nazioni. Il post covid ha segnato inoltre un’ulteriore distacco tra le big tech e le multinazionali manifatturiere: per le prime i ricavi 2019-2022 sono cresciuti del +64%, per le seconde del +21,0%.

Amazon, Alphabet e Microsoft rappresentano oltre la metà dei ricavi aggregati, segno di un’ulteriore concentrazione del mercato, con Amazon (€481,9mld, di cui il 46,5% generato dal retail), in prima posizione dal 2014, che ne concentra da sola oltre un quarto. Il settore nel 2022 impiegava quasi quattro milioni di persone in tutto il mondo, in crescita di 1,5 milioni rispetto al 2019, di cui +743mila assunti dalla sola Amazon che ne conta complessivamente 1.541mila a fine 2022.

Le tasse pagate sono calate, con circa un terzo dell’utile ante imposte tassato in paesi a fiscalità agevolata. Ciò ha generato un risparmio fiscale di €13,6mld nel 2022 e di €50,7mld cumulati nei quattro anni 2019-2022. L’aliquota media è del 15,1% nel 2022, inferiore a quella teorica del 21,9%. In particolare, per Tencent, Microsoft e Alphabet il risparmio fiscale è stato rispettivamente di €19,2mld, €12,3mld e €7,1mld. Come ricorda Mediobanca, dal 2024 dovrebbe diventare operativa anche in Italia la Global minimum tax che porterà ad applicare l’aliquota del 15% sugli utili realizzati dalle multinazionali con fatturato annuo superiore a 750 milioni.

In Italia fatturato aggregato delle filiali nel nostro paese ha raggiunto €9,3 miliardi nel 2022, con circa 26,4mila lavoratori, circa 11mila in più rispetto al 2019, per la maggior parte assunti dal gruppo Amazon che vanta il maggior numero di occupati nel nostro Paese (16.250 nel 2022). Tornando alle tasse pagate, le big tech hanno versato al fisco italiano €162 milioni, per un tax rate effettivo del 28,3%. Considerando anche l’accantonamento per il pagamento della Digital Service Tax, il tax rate salirebbe al 36%.

Dopo il calo del 2022, torna a salire anche la capitalizzazione di Borsa, al 30 novembre 2023 pari a €8.767mld, in accelerazione del 47,5% sul dicembre 2022. Tale valore incide sulle borse mondiali per il 9,5% a fine novembre 2023 e rispetto alla Borsa Italiana valgono oltre dieci volte tanto. Prima in borsa è stata Microsoft (€2.581mld), seguita da Alphabet (€1.528mld) e Amazon (€1.384mld). Da fine dicembre 2022 a novembre 2023 Meta (+165,9%) e Uber (+123,0%) hanno registrato una performance particolarmente brillante.