In un mercato fintech che si sta dirigendo verso la maturità, brand consolidati e startup aggregano in modo innovativo tecnologie esistenti per creare nuovi prodotti e servizi. Abbiamo parlato delle dinamiche del mercato e dei bisogni retrostanti la domanda con Giovanni Pola, Ceo di GreatPixel

Sempre più la relazione tra gli italiani e il loro denaro include strumenti digitali, un processo naturale parallelo alla crescente digitalizzazione delle abitudini nella vita quotidiana. Secondo l’Osservatorio Fintech & Digital Finance della School of Management del Politecnico di Milano il 56% dei clienti delle banche ha un comportamento multicanale e il 16% ha utilizzato nel corso del 2017 almeno uno strumento fintech. Tuttavia il rapporto con le banche è ben lontano dall’essere completamente digitalizzato. Resta vivo il desiderio di relazione, ma più che altro per rispondere al bisogno di ascolto e personalizzazione.

Comprendere i bisogni profondi dei clienti e tradurli in soluzioni di UX design è il lavoro di Giovanni Pola, Ceo di GreatPixel, che con un team di 15 professionisti specializzati in design strategico e nello studio della user experience ha maturato una vasta esperienza lavorando nel settore finanziario con brand affermati e startup fintech.

GreatPixel è specializzata anche in persuasive design, finalizzato all’attivazione di trigger decisionali e comportamenti, e conversion rate optimization; tra i clienti extra-finanza conta retailer come Expert e l’insegna di grande distribuzione numero uno per redditività al metro quadro, Valentino, Kiko e IlSole24Ore.

Come sta evolvendo lo scenario fintech e cosa possiamo aspettarci dagli scenari di mercato?

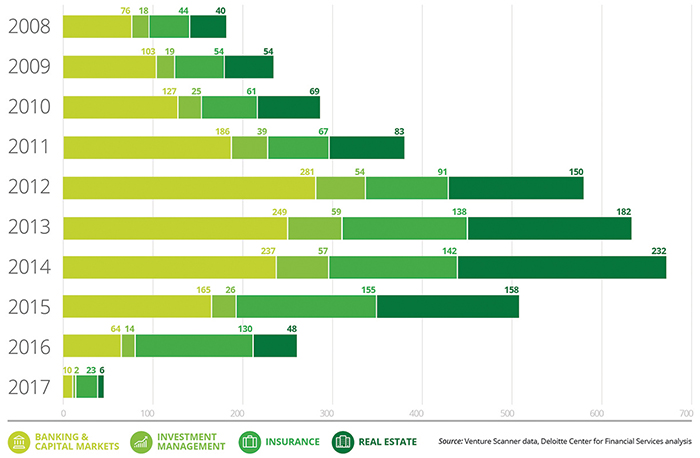

«Ci muoviamo in uno scenario che negli ultimi 5 anni ha visto una crescita esponenziale, non solo di banche tradizionali in ottica multicanale ma di nuovi player che offrono nuovi servizi ai clienti. Tuttavia nell’ultimo anno si inizia a osservare una sostanziale diminuzione dell’affollamento di nuove startup a livello internazionale – non ancora in Italia, che è sempre un po’ più lenta nel seguire le dinamiche del mercato – ma nello stesso tempo non sono diminuiti finanziamenti e founding. Stiamo dunque andando verso una fase di consolidamento, girano più soldi su meno player. Si sta creando un ecosistema più maturo, che abilita un processo in cui le tecnologie – come l’intelligenza artificiale, roboadvisor, bot e algoritmi – vengono aggregate in modo innovativo per offrire nuovi servizi ai consumatori».

Che rapporto hanno gli italiani con il fintech? Quali sono oggi le richieste dei potenziali clienti riguardo i touch point digitali di banche e servizi finanziari? E c’è bisogno di ‘umanizzare’ il rapporto tra azienda e cliente?

«In Italia tra i consumatori che hanno interazioni multicanale persiste un generale goodwill verso il rapporto diretto con ilpersonale di banca. E’ un’ambivalenza che riguarda un po’ tutti i segmenti, anche quelli più giovani, e comprendere i bisogni retrostanti la domanda è il segreto per capire come progettare i prodotti. Le persone infatti cercano un servizio personalizzato e, quando si rendono conto che lo strumento tecnologico abilita una fase d’ascolto e poi di personalizzazione evoluta, riescono a superare il bisogno di parlare con un’altra persona. Anche le normative attuali vanno nella direzione dell’ascolto del cliente prima di poter proporre un prodotto finanziario. In questo senso la AI può effettivamente servire ad ascoltare e a fornire soluzioni personalizzate in modo dinamico. In Italia c’è anche un’altra ambivalenza nei rapporti con la banca, alla luce dei recenti scandali: ci si fida del bancario, ma non della banca. Così, accanto alla personalizzazione, a un servizio tecnologico vengono richieste neutralità e oggettività. Allo stesso modo semplicità e chiarezza sono elementi chiave, ancora non completamente raggiunte nel fintech».

Qual è il pubblico maggiormente attratto dai servizi fintech?

«In Italia abbiamo una percentuale di investitori attivi molto alta. Ci sono decine di migliaia di persone che investono piccole somme, poi un mercato molto interessante composto da circa 2,5 milioni di individui che investono sui 70mila euro a testa e infine un 10% che investe grandi capitali. Esiste dunque un pubblico piuttosto ampio di persone, dai 500mila a 1,5 milioni, che hanno attitudine al digitale, liquidità finanziarie e cercano servizi per investirla. E’ un pubblico in cui i bisogni sono bilanciati in modo differenziato: la fascia più giovane cerca personalizzazione e neutralità, ma vuole essere autonoma. I meno giovani invece hanno bisogno di essere più assistiti, ricercano più un rapporto one to one».

Come avete tradotto queste evidenze nel lavoro per i vostri clienti?

«Con GreatPixel abbiamo lavorato con la startup indipendente Euclidea.com, progettando una UX basata su semplicità e personalizzazione. Euclidea.com è un progetto nato proprio dall’ascolto dei clienti. Si permette loro di personalizzare il servizio rispondendo a un questionario sull’allocazione del proprio investimento. Con una semplice interazione si può poi spostare il livello di rischio automaticamente, personalizzando tutto il pacchetto finanziario sulle proprie esigenze.

Abbiamo inoltre supportato la startup londinese Molo, guidata tra l’altro da italiani, che sfrutta proprio la maturità dell’ecosistema. Aggregando dati di terze parti Molo è in grado in pochi minuti di fornire a un utente la pre-accettazione della pratica di un mutuo, valutando il valore dell’immobile e la solidità finanziaria del richiedente. Non è tanto un’innovazione tecnologica, quanto di processo, perché ormai in UK gli ecosistemi sono maturi. Molo sarà così la prima in UK a erogare mutui online, in collaborazione con gli istituti finanziari. Un processo che Deloitte ha descritto in un recente report: si va verso il consolidamento di player innovativi che si appoggiano a istituti finanziari contribuendo alla maturazione dell’ecosistema».

Che progetti avete realizzato sul mercato italiano?

«Per Moneyfarm, progetto realizzato nel 2016 insieme a SimpleAgency, abbiamo seguito la semplificazione della parte pubblica del sito per spiegare in modo efficace il servizio ai possibili consumatori e aumentare le metriche di lead generation. Con un grande operatore di finanza gestita stiamo invece studiando un’app che permette, grazie ad algoritmi di machine learning, di correggere gli errori dettati dalla finanza comportamentale nella gestione degli utenti. In pratica, si correggono quelle dinamiche dettate da emozioni come avidità e paura. La AI invece suggerisce l’allocazione in modo più efficace di come potrete fare un essere umano. E’ una disintermediazione che garantisce maggiore efficacia, rischiando in modo intelligente».

Che differenza c’è nel modo di lavorare con grandi player rispetto a startup fintech?

«A mio avviso non c’è differenza tra grandi e piccoli. Dietro a questo mercato ci sono finanziamenti rilevanti e anche le startup sono ben finanziate. Paradossalmente, essendo ben finanziate e focalizzate, spesso sono proprio loro ad avere un accesso ai capitali più facile rispetto alle aziende più strutturate. I grandi a loro volta, abituati a muoversi lentamente, hanno creato al loro interno dei corporate garage generando una viralità positiva dei processi di innovazione».